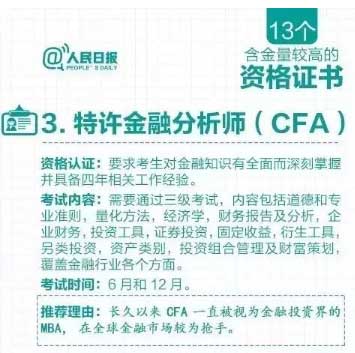

这一过程,我们称为实践分析,是一个动态的评价方式,也是CFA执照获得雇主青睐的原因之一。

实践分析过程包括访问及调查1600多家机构及私人资产市场从业员、市场安全监管人员、大学教员以及政策制定者,他们来自全球各金融中心的会话小组。

实践分析会议包括以下几个关键的问题:

- 投资经理在招聘时特别看重哪些技能?

- 目前市场上人才的知识差距在哪里?

- 全球投资市场有什么较新变化?

- 影响投资管理实践的监管改革是什么?

我们还要求投资管理人员回答超过90个有关投资的关键问题,从而评估课程是否能够很好的反映从业人员的真实日常工作。

这些讨论表明:

- 现今专业人员必须吸取全球金融危机的教训,并留意影响未来金融稳定发展的趋势。动态风险管理和信贷的基本面分析必须继续作为有效实践的基础。

- 随着宏观经济和投资市场继续发展,我们必须从一个新的视角来考虑和评估被动和主动管理策略。

- 不断增长的行业复杂性需要专业人士考虑多因素模型作为投资工具的利弊。

- 1600名从业人员

- 300 – 400名课程评论家

- 分析过90个投资话题

-

曾到访3个世界地区

在由专家志愿者组成的教育咨询委员会的指导下,实践分析所得的见解会用来改善CFA课程的考生知识体系,之后会被加入成课程学习材料和考试内容的更新。

2016年CFA课程的重点

《风险管理:入门》作者:Don M. Chance, PhD, CFA, 和 Michael E. Edleson, PhD, CFA[MM1] .

为应对全球金融危机,需要更加强调识别财务和非财务风险来源,建立风险管理框架,及时去除可能造成风险的因素。

“Introduction to Asset-Backed Securities,” Frank J.Fabozzi, PhD, CPA, CFA.《资产支持证券简介》作者:Frank J. Fabozzi, PhD, CPA, CFA.

在2008年全球金融危机期间,主要金融机构对证券化金融工具的不当使用对宏观经济造成了严重的负面影响。因此,CFA应试者应该对证券化有更好的了解,包括过程中涉及的主体及其各自的角色,还有证券化的典型结构,包括信贷分组和时间分组。

《信用分析原理》作者:Christopher L. Gootkind, CFA.

- 债券依然是较大的个人和机构投资者资产类别。他们是人们管理负债的基本手段,例如退休花费和退休金。过去十年出现了前所未有的企业债券违约,这暴露了现存信贷模式的弱点,尤其是以信贷评级为基础的模式。

- 该书通过讨论机构问题来阐述该弱点,包括讨论信贷风险和信贷相关分析对企业债券的影响,依靠信贷评级机构评分的风险,对企业债券发行者的信贷质量评估和对债券本身的评估,以及特别考虑评估高收益信贷、主权及非主权政府的债券发行者和问题。

《经济学和投资市场》作者:Andrew Clare, PhD, and Thomas F. Cosimano, PhD.

为了应对全球经济衰退,全球各国政府大幅扩大货币和财政干预政策。因此,宏观经济和投资市场之间的关系发生了结构性的变化。该文章帮助CFA应试者去解释商业周期如何影响宏观经济的利率政策,不同期限的债券的相对表现,信贷息差和信贷敏感固定收益工具的表现,以及短期和长期收益增长的预期。

此外,这篇文章审视了商业经济周期如何影响估值倍数和投资风格策略(价值、增长、小型资本,大型资本)。

《主动投资组合管理分析》作者:Roger G. Clarke, PhD, Harindra de Silva, PhD, CFA, 和Steven Thorley,PhD, CFA.

被动和主动的投资管理是行业中较激烈的争论之一。每种管理方式都需要不同的技能和能力来成功获利。这篇文章为CFA考生提供了所需的技能来比较各种主动管理策略(包括市场时机和安全选择),以及根据主动管理的基本法则来评估策略的变化和评估其实际的优点和局限性。

《多因素模型的介绍》Jerald E. Pinto, PhD, CFA, 和 Eugene L. Podkaminer, CFA.

- 从历史上看,资产配置的过程是基于传统的资产类别,也就是固定收益、股本和另类投资。然而,较近一些投资管理的专业人士认为,这些资产类别并不能完全反映潜在的投资风险,以及有迁移到资产配置的因素。

- 这篇文章帮助CFA应试者去比较宏观经济因素的模型,基本因素模型和统计因子模型,并且根据多因素迷行解读分析结果。此外,他们也将学会想投资者描述潜在的优势,并在模拟风险回报是考虑多个风险维度。

协会动态

协会动态

发布时间:2014-12-01

发布时间:2014-12-01

复制本文链接

复制本文链接 模拟题库

模拟题库

221267

221267