小女两个都学过,发表下看法。任何只考过一种的,轻喷。

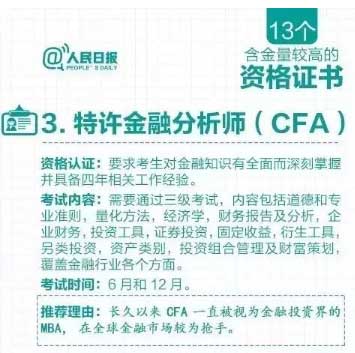

1.从个人成长角度,毫无疑问是CFA

a.CFA的英文表述方法简洁,考完CFA3级回过头考CPA的会计和财管,已不仅仅是能用net IC,net WCIn,net PP&E标注CPA里的净投资资本、净营运资本、长期资产净值等(感谢英文的CFA提供的英文简写,如果我从考CPA开始,我会被这么长的中文说法搞罢工)

b.CFA视野宏阔,比如CPA里的商誉"母公司理论",其实就是CFA里的IFRS中partial goodwill,但CPA会计题中也提到了GAAP中的full goodwill,只是没有这个正式说法。

c.CFA的目的是让你学会,书后有词汇对应的页码。这是很糙的CPA教材不可能有的。CPA每本书几乎把较难的章写在较前面,目的就是打击你的积极性。CFA想让你学会,CPA不想让你学会。

d.CPA中财管部分换在10年前,远没现在对CFA的替代程度。事实上,CPA绝对是模仿和紧跟CFA潮流的,学到后换个方式揉到财管中。以至于CPA对期权的考核难度高于CFA,而且在风险管理中也涉及到互换(只不过和CFA是两个角度)。CPA在模仿和学习CFA,并力图在中国取代CFA。只要这个目的没变,CFA很难打得过用中文掰开来讲、更容易理解和学习的CPA。

2.从找工作角度,无疑是CPA.

a.这个问题很多人说过,考过CPA相当于一个公务员(直接承诺月薪3000以上的岗位,考过CPA会有会计所直接招你过去,不需要经验),而CFA是给没好好学、没学懂金融的经济学硕士“补课”用的。因为CPA是进入职场的"果断"选择,而CFA是补充(但在学术层次上绝对低于经济学硕士,比如很遗憾CFA不考高数),所以层次低的CPA自然relevance远强于CFA。

b.CPA在金融市场分析的背景材料上远弱于CFA。但无奈中国不是一个讲求基本分析,只看公式说话。很多国企和土鳖券商领导,认为CPA抄袭到了CFA的估值模型公式,只要会公式就万事大吉了。殊不知投资的各种分析方法是相当需要实践和方法论的,CPA片面的抄袭CFA的justified P/E ratio,P/S ratio,是只见表面,不见实质。比如CPA至今仍解决不了会计和财管两本书之间的矛盾:

会计:非同一控制下长期股权投资、个别报表下,账面升值借:长投,贷:投资收益,这相当于承认30%重大影响长投是投资收益,而非"经营收益"。

但在财管中:非金融投资和控制这两种情况下的长投,都属于“经营收益”,理由是虽然只投了35%(比方说),但对方100%的股权都是“经营”的,所以我pick up过来的35%也是“经营收益”,而非“投资收益”(但我们看到会计中,会计分录是"投资收益",而非"营业收入",甚至"营业外收入—其他业务收入")。如果有都学过CFA和CPA的同学,可以为小弟解惑。

全球95%考生都在用:2017-2018CFA较完整资料下载即可 (资料包含CFA必考点总结,提升备考效率,加分必备).

全球95%考生都在用:2017-2018CFA较完整资料下载即可 (资料包含CFA必考点总结,提升备考效率,加分必备).

总之,如果有能力,建议CPA+CFA,两个都要考。如果英文差,果断CPA。如果考完了CFA,建议考CPA,里面的会计、经济法、税法,甚至战略、财管,都会让我们受益匪浅,感到真正学透了一些东西。当然,如果已经在金融业且已通过CFA的高端金融人士,建议多多温习CFA二三级教材原版,里面的例子和方法论,是CFA的精髓,这也是快餐式、考试导向的中国CPA永远学不到的东东。

来源|中国CFA考试网 若需引用或转载,请联系原作者,感谢作者的付出和努力!

来源|中国CFA考试网 若需引用或转载,请联系原作者,感谢作者的付出和努力!

考试资讯

考试资讯

发布时间:2017-03-24

发布时间:2017-03-24

复制本文链接

复制本文链接 模拟题库

模拟题库

221267

221267