当今中国正处于国际资格证风行的时代,CFA、ACCA、CMA等含金量又高又时尚的证书,成为人们追捧和渴求的对象。对于2017年6月参加CFA考试的考生来说,如何把握重点,脱颖而出?小编特地为大家整理了较全的CFA考试形式、内容及考察重点。

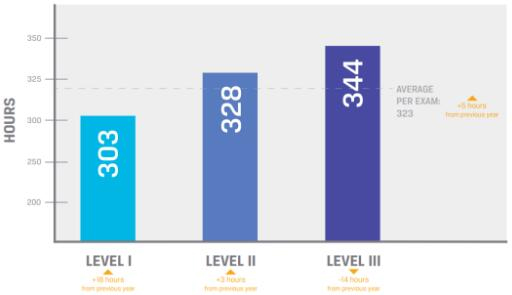

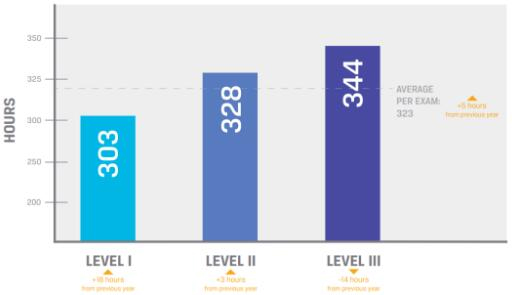

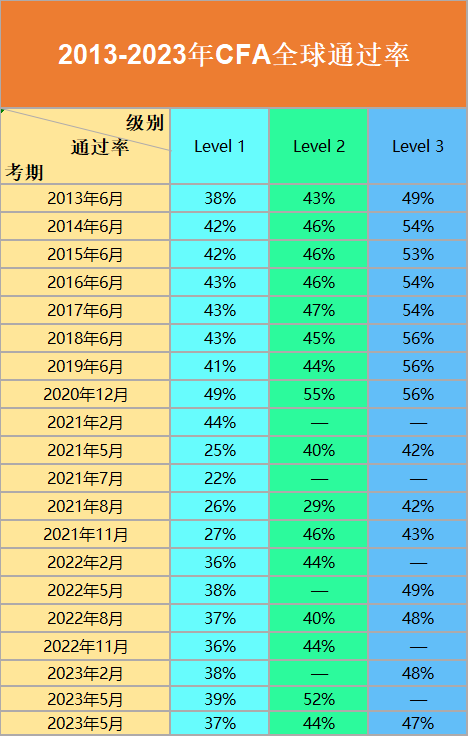

考试形式:CFA考试内容分为三个不同级别,分别是方式是Level I、Level II和Level III。考试在全球各个地点统一举行,每个考生必须依次完成三个不同级别的考试。Level I考试由每年一次增加为每年两次,Level II和Level III考试为一年一次。

考试内容:Level II为案例分析和多项选择相结合的方式,各占50%,着重考核候选人在实践中综合运用投资原理的分析、决策能力。

考察重点:CFA二级考试课程着重于资产评估及其工具和因素的应用,道德和职业标准是CFA三个级别的考试课程中均强调的内容。

Quantitative

1.Mean reverting level计算,unit root概念及对应检验方法,variance stationary概念

2.R2及相关系数关系

3.ANOVA table里面相关计算

4.T统计量计算及t检验,置信区间计算

5.F-test应用

6.P value概念及计算

7.Dummy variable斜率截距含义

8.给出回归系数及斜率预测未来值

9.条件异方差,多重共线性,序列相关概念,影响,如何改正(DW test,DF test等)

10.2012年对于DF test的概念及应用一定要给予充分重视,协会付费题中大量重复出现

11.ARCH(1)概念及应用(当回归有条件异方差的时候,应用ARCH验证,如果有条件异方差,使用GLS model)

12.两个时间序列回归,根据两个时间序列是否random walk,判断是否cointegration

Economics

13.影响labor productivity两个因素及其影响大小,1/3法则,可出计算题

14.经济增长前提条件及促进经济增长因素(注意常见干扰项是鼓励消费)

15.三个经济增长理论区别

16.常见贸易壁垒及受益者

17.Government regulatory方法及结果

18.BOP三个账户的赤字及盈余判断及计算

19.Cross rate计算

20.5个平价公式及其计算(PPP,Interest rate parity,fisher parity,covered,uncovered)

21.三角套汇方法

22.不同国家投资套利方法及套利空间计算

23.Bid-Ask Spread计算及影响因素

24.Currency premium/discount计算(注意年化)

Equity

25.ERP计算

26.Re计算

27.非上市公司β求解及上市公司β调整

28.五力模型,重点看新进入者威胁影响因素

29.影响行业外部因素(PESTF)

30.行业分类(Growth,cyclical,noncyclical)

31.Emerging Market中求nominal/real FCFF方法及计算WACC(注:新兴市场在过去几年中出现过考题,请不要放弃不看)

32.DDM,FCFF,FCFE,RI模型使用范围,常见选model题及判断对错题

33.DDM多阶段估值及GGM估值,GGM假设

34.H-model计算

35.PVGO计算

36.FCF计算

37.债权及股权变化对模型影响

38.Price multiple计算intrinsic value及优缺点(P/E,P/B.P/CF,P/S/EV/EBITDA/PEG)

39.Normalized EPS求解,average EPS与average ROE法

40.RI,EVA计算及对股票进行估值,continuing RI model一定要掌握

41.Private company normalized earning求解

42.Marketbased valuation方法(GPCM,GTM,PTM区别及计算)

43.DLOC,DLOM计算

44.EEM估值方法

45.Capitalized Cash Flow method计算company value

Fixed Income

46.Credit risk构成(credit spread risk,downgrade risk,default risk)

47.Corporate Bond,high yield bond,treasury bond,municipal bond,sovereign bond,ABS等credit analysis要点及相似/区别,其中ratio analysis及cash flow分析

48.Key rate duration概念

49.利率期限结构的三个理论理解

50.Nominal spread,Z-Spread,OAS概念,区别及适用范围

51.Callable bond,putable bond特性,对谁有利

52.Callable bond,putable bond不能利用利率单二叉树单独对期权进行估值,因为期权是与bond紧密结合在一起的,只能通过callable/putable bond-pure bond进行估值。因此要与Derivative中的call option on bond区分

53.Convertible bond特性及计算

54.WAC和WAM概念及计算

55.MBS及CMO的分析,不同trench结构的区别及特性,不同trench contraction/extension risk的大小

56.Prepayment计算SMM,PAS,CPR

57.ABS trench结构(多个credit risk)

58.ABS credit enhancement方法

59.不同类型债券采用什么方法估值(OAS,Z-spread,Monte Carlo,binomial tree)

Derivative

60.Forward,futures(on equity,index,bond,interest,currency),SWAP(Interest,currency,equity)t=0求Price

61.Forward,futures,SWAP t=t求value

62.Arbitrage(cash and carry,reverse cash and carry)

63.Forward与futures区别,重点掌握forward price与futures price不同市场情况下哪个大

64.不同SWAP credit risk区别(IRS,Equity是在合约中间较大,Currency SWAP是在合约期间及期末较大)

65.Delta hedge及Gamma概念,Gamma在at the money时较大

66.Put call parity套利,synthetic position构建

67.Swaption终止头寸及value计算

68.Option定价(Put call parity法,二叉树法,BSM法)

69.BSM假设及5个变量对option price影响

70.使用二叉树对stock option,bond option,interest rate option计算

71.Delta概念

72.CDS操作策略

Alternative

73.6大类房地产投资特征

74.ATER,ATCF计算,重点掌握Recaptured depreciation

75.R0三种求解方法(MEM,BOI,build up method,BOI中sinking fund factor求解)

76.GIM法对房地产估值

77.PE投资的利润三个来源

78.VC与Buyout区别

79.VC、PE method计算(注意出发点为PE fund对portfolio company估值)

80.DCF,Real option,comparable method,replacement method不能对VC估值

81.VC method中考虑到失败的风险,运用Scenario analysis对terminal value调整及调整discount rate

82.PIC,RVPI,DPI,TVPI计算(注意出发点为LG对GP表现进行评估)

83.PE四种退出机制及优先顺序

84.Carried interest计算

85.公司治理条款及PE投资相关术语掌握

Portfolio

86.给定Portfolio具体构成,计算mean,variance,covariance,correlation

87.Sharpe ratio计算,Sharpe ratio对全部风险进行评估,适合not well deversified portfolio,与M2结论相同

88.CAPM计算required rate of return,给出SML线判断高估、低估

89.CAL,CML区别

90.CAPM及extended CAPM假设

91.Currency sensitivity理解及计算,FCRP计算

92.CAPM,APT model差别

93.Macroeconomic factor model,fundamental factor model及APT model区别及计算

94.海外投资domestic return计算

95.判断是否将一个新的portfolio加入到老的portfolio里面,如果新portfolio sharpe ratio>ρ*老portfolio sharpe ratio,则应加入新portfolio(这是重要结论)

96.Real exchange rate计算(t=0时刻及一年以后的计算)

97.IPS中risktolerance判断,liquidity needs及time horizon影响因素

98.Active risk概念(active factor risk&active specific risk)

温馨提示:CFA考试内容较多,上千个CFA知识点,在CFA冲刺阶段如果看教材或CFA notes,那么时间会用的比较多.平时零碎的时间打开手机快速翻看框架图,有助于建立整体框架感,点我领取CFA框架图和精华资料.

长按复制微信号领取秘籍:cfaxuexi ☞点击打开微信

来源|中国CFA考试网 若需引用或转载,请联系原作者,感谢作者的付出和努力!

相关CFA知识推荐:

2017年6月CFA考试较后三个月如何复习,大神告诉你

非一般CFA学员:遇见高顿,让我在成功路上快人一步

温馨提示:CFA考试内容较多,上千个CFA知识点,在CFA冲刺阶段如果看教材或CFA notes,那么时间会用的比较多.平时零碎的时间打开手机快速翻看框架图,有助于建立整体框架感,点我领取CFA框架图和精华资料.

长按复制微信号领取秘籍:cfaxuexi ☞点击打开微信

来源|中国CFA考试网 若需引用或转载,请联系原作者,感谢作者的付出和努力!

相关CFA知识推荐:

2017年6月CFA考试较后三个月如何复习,大神告诉你

非一般CFA学员:遇见高顿,让我在成功路上快人一步

备考指南

备考指南

发布时间:2017-02-27

发布时间:2017-02-27

复制本文链接

复制本文链接 模拟题库

模拟题库

649

649

>

>