一、申银万国吸收合并宏源证券,迄今为止券商业的较大并购

宏源证券2014年7月25日晚间公告了重大资产重组方案。方案显示,申银万国与宏源证券将以换股吸收合并的方式完成重组,此项并购案为中国证券行业迄今为止较大的并购案。申银万国向宏源证券

全体股东发行A股股票,以取得这些股东持有的宏源证券全部股票。本次合并完成后,宏源证券将终止上市并注销法人资格,申银万国的股票将申请在深交所上市流通。2014年11月5日,该重组获得证监

会并购重组委审核通过,目前正在实施。

本次重组除了是一起证券业的较大并购,还是一起具有创新意义的并购案例。申银万国作为非上市公司向宏源证券全体股东发行股票,使宏源证券实现私有化并退市,然后申银万国再向深交所直接

申请上市。该种方案类似于2013年完成的美的集团换股吸收合并美的电器,美的集团向深交所申请上市并取得了新的证券代码000333,美的电器(证券代码为000527)在合并完成后退市。

点评:合并案例中,一般情况下都是由上市公司作为存续主体,而不是以非上市公司作为存续主体,因为非上市公司吸收合并上市公司,则非上市公司需要具备首发上市条件才能申请上市。本次重

组方案则是按照《上市公司收购管理办法》和《上市公司重大资产重组管理办法》履行了证监会的审核程序,然后再按照深交所的《上市规则》由存续的新公司直接申请上市。

其次在方案设计上,重组后将形成“投资控股集团+证券子公司”的母子公司双层架构。投资控股集团为上市公司,不再持有证券公司牌照,转化为一家金融控股公司,符合当前金融混业经营,提

高协同效应的行业发展趋势。

二、国信证券成为2014年境内较大融资规模IPO企业

2014年12月29日,国信证券登陆深交所,成为第20家A股上市券商。此时,距离前次券商IPO已经过了两年半。国信证券本次发行12亿股,发行价格是5.83元,发行市盈率22.97倍,募集资金约70亿元

,成为2014年125家IPO企业融资规模较大的公司。

点评:2014年IPO发行属于监管机构重点调控的领域,尤其是发行市盈率方面。近期券商股受到市场热捧,在行业平均市盈率约60倍的情况下,国信证券自然受到资本的追捧,截至1月9日,国信证券

已经连续7个交易日拉出涨停板,市值超过1200亿。对于国信证券来说,本次IPO还是幸福来的有点晚,若是能早点进入资本市场,资本规模扩大将更有利于其发展。

三、阿里巴巴登陆纽交所,成为全球较大规模IPO融资

2014年9月19日阿里巴巴集团(NYSE:BABA)正式在纽约股票交易所挂牌交易,IPO价格为68美元,融资341.25亿美元,创造了全球较大IPO融资规模。

虽然阿里在发行前数次调高发行价,上市首日仍然大幅上涨38.07%收于93.89美元,市值为2314亿美元,上市首日市值超Facebook、IBM 、甲骨文、亚马逊等美国公司,仅次于苹果、谷歌和微软。

点评:2014年中国企业纷纷赴境外上市,阿里、京东等互联网商务企业均赴美上市,万达地产在香港上市。阿里在去美国上市前曾考虑在香港上市,但因其独特的合伙人会议制度设计,而未能留在

香港。境内IPO制度已经处于注册制改革的前夕,希望能通过制度的调整,让更多的先进企业留在境内市场,改善境内上市公司结构。

四、中国石化销售公司启动混合所有制,私募融资1000亿元

2014年9月14日,中国石油化工股份有限公司发布公告称,其全资子公司中国石化销售有限公司已与25家境内外投资者签署了增资协议,25家投资者以现金共计人民币1070.94亿元认购销售公司

29.99%的股权。

中石化销售公司是中石化非常优质的资产,本次混合所有制改造也获得了投资人的广泛参与,有嘉实基金、华夏基金、工银瑞信、中国人保、长江养老、腾讯、复星国际等25家境内外机构以多种形

式参与了此次股权认购。

点评:中石化销售公司此次引入战略投资者融资规模创全年之较,亮点之处在于有多家金融机构、互联网企业、民营企业、境外金融机构等参与,使混合所有制更易落到实处,有利于标的公司更加

市场化、规范化、专业化运营,建立更完善的公司治理和体制机制,为国企的混合所有制树立了一个范例。

五、联想集团发动两起境外产业并购

2014年1月,联想集团对外宣布了两起大宗并购,引起了市场的广泛关注。1月23日联想集团董事长正式宣布以23亿美元收购IBM的x86服务器业务,联想x86服务器份额也将从第六上升到第三,这一举

动为联想增加了50亿美元的收入。这一次也是联想与IBM的第二次并购。早在2005年,联想就以12.5亿美元收购了IBM的PC业务,这也成为了当时较大规模海外收购案之一。

1月30日,联想集团证实将以29亿美元从谷歌收购摩托罗拉移动。摩托罗拉移动的3500名员工,2000项专利,品牌和商标,和全球50多家运营商的合作关系都归入联想移动业务集团。

点评:2014年,中国企业境外并购活跃,复星、安邦、清华紫光集团等纷纷进行了大手笔的并购。联想集团以合计52亿美元并购规模名列前茅,此次两单并购再加上2005年并购IBM的PC业务,联想通

过并购提高了其在PC、服务器及移动终端领域的竞争力和市场地位。

六、小米以450亿美元估值完成了第五轮融资

2014年12月,雷军终于在微博上披露了小米较新一轮融资完成的消息:总融资额11亿美元,公司估值450亿美元,投资者包括All-stars、DST、GIC、厚朴投资和云锋基金等投资机构。

小米以450亿美元创下了私募股权融资估值之较,对一个成立四年、融资五轮的公司,小米的扩张被评论为“宇宙速度”。2010年底,小米首轮4100万美元的融资,估值2.5亿美元。2011年底,小米

第二轮融资9000万美元,估值10亿美元。半年后,小米再启融资2.16亿美元,估值已达40亿美元。而上一轮融资是2013年8月,估值破百亿大关。相对于2013年8月确认完成的第4轮融资,小米的估值几乎

翻了4.5倍。

点评:小米获得如此高估值融资,一方面不得感叹中国手机产业硬件制造水平近年来日新月异,产品创新及品质已经挤入全球先进行列,产生了小米、华为、魅族等可以与苹果、三星等进行竞争的

企业。另一方面,小米通过与互联网结合创造出的新商业模式,使小米不仅成为一家硬件制造企业,更是一家拥有庞大用户群体的互联网企业。

七、信威通信借壳中创信测,成为年度较大借壳案例

信威通信是一家主要从事面向行业及运营商的宽带无线通信系统整体解决方案及相关技术服务,公司开发的McWiLL技术主要应用在油田、电力、民航、特种通信等大型行业信息化专网领域,该公司

2013年9月公布借壳中创信测方案以来就倍受市场观注。

2014年9月13日完成借壳中创信测的实施,上市公司发行约26.14亿股向特定对象购买北京信威通信技术股份有限公司96.53%的股权,发行价8.6元/股,共计224.87亿元。上市公司同时进行了配套融

资发行约1.7亿股,发行价19.10元,共计32.57亿元,属于竞价发行,锁定期为12个月,多家保险公司、基金公司等参与了配套融资认购。

点评:因IPO排队,近年来很多公司通过借壳上市的方式进入资本市场,造成壳的价格一度走高,其中信威通信是近年借壳规模较大的一家公司。

八、安邦保险频频举牌收购上市公司

2014年12月25日,民生银行公告称,安邦人寿保险股份有限公司及关联公司合计持有民生银行普通股股票共计47.87亿股,占该行总股本的14.06%,成为公司先进大股东。12月23日,民生银行在京召

开股东大会,会上补增安邦保险集团副总裁姚大锋为董事。在将近三个月的时间,安邦保险集团耗资约350亿元完成了从民生银行第六大股东到先进大股东的飞跃。

2014年,安邦保险集团频繁举牌收购境内上市公司,目前已经第四次举牌收购金融街,旗下公司共持有金融街约20%股份,已经接近先进大股东北京金融街投资集团26.89%的股权比例。12月,安邦保

险再次出手增持招商银行,目前安邦保险持有招商银行的比例达到了10%,接近了先进大股东的持股比例。

安邦保险目前连续举牌招商银行、民生银行、金融街等上市公司,并且对进入上市公司董事会提出了明确的要求,成为上市公司收购的资本大鳄,据报道其持有的上市公司股票市值过千亿。

点评:2014年度保险资金通过二级市场或认购定向增发集中持有某家上市公司的事件频频发生,这与保险资金投资政策放开以及保险资金不满足于低风险的固定收益产品有关,除了安邦之外,生命

人寿也通过增持股票成为金地集团先进大股东。另外,中国人寿、国华人寿等保险公司也不同程度的投资了上市公司股票。

九、京东方完成第五轮定向增发,募资457.13亿元

京东方A(000725.SZ)在 2014年4月3日完成定向增发人民币普通股(A股)217.68亿股,增发价格2.10元,共计募集资金总额为457.13亿元,成为2014年A股上市公司融资规模较大的公司。本次定向

增发除有北京国管中心、合肥建翔、重庆渝资三家国有战略投资者参与认购外,锁定期为36个月,还有平安创新资本、华安基金、华宝兴业基金、民生加银基金等7家财务投资者参与认购,锁定期12个月

。京东方A此次巨额融资主要投向3条新型显示产品制造生产线。

点评:京东方所处行业是一个资本密集型产业,自2000年首发上市以来,已经累计进行了5次定向增发,共计从股市再融资700余亿元。本次募次成功,应该说与公司准确把握了液晶面板行业景气度

处于持续景气的良好融资窗口期,使本次发行在四家承销商的保驾护航下成功发行,目前投资人账面浮盈超过50%。

十、复星集团频繁发起境外并购

2014年复星集团及旗下的复星国际境外并购频繁。据不完全统计,今年以来控股或参股的海外项目多达近十个,具体包括:葡萄牙保险公司、德国较大独立私人银行BHF、日本地产资产管理、马来西

亚的食之秘、美国的Studio8公司、西班牙伊比利亚火腿Osborne、德国时尚品牌TOMTAILOR、美国保险公司Ironshore、葡萄牙医疗保健服务商ESS、洛克石油等。其中以10亿欧元(约合13.5亿美元)收购

葡萄牙较大的保险集团Caixa Seguros e Saúde是复星国际2014年较大一笔收购。近期复星国际又提出对法国渡假村运营企业地中海俱乐部提出收购,总估值为9.39亿欧元(约合人民币69.7亿元)。

点评:复星集团近年来并购频繁,包括其境内上市公司复星医药也对并购充满了浓厚的兴趣,2014年私有化并收购美中互利。复星集团在并购上屡屡出手,与复星集团拟发展为资产管理集团有关。

郭广昌长期以来都效仿巴菲特的Berkshire Hathaway公司,复星集团希望像BerkshireHathaway一样,用保险业务筹得的资金来支撑长期投资。

综上,2014年度资本市场热闹非凡,资本市场正是在这些有创新、有影响的案例中不断发展。同时,这些案例也给投行人提供了非常好的实践范本。

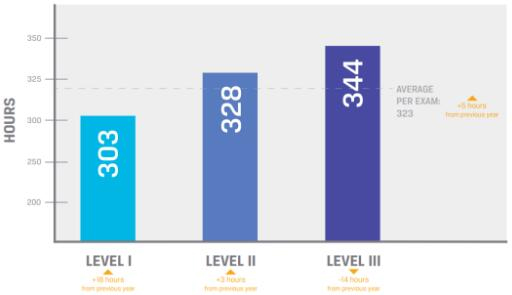

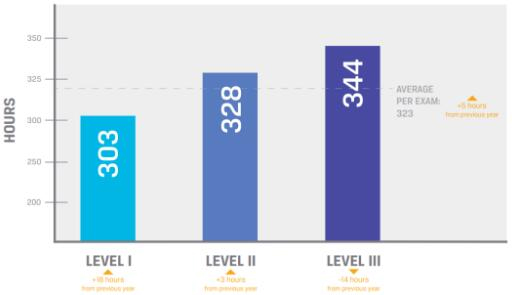

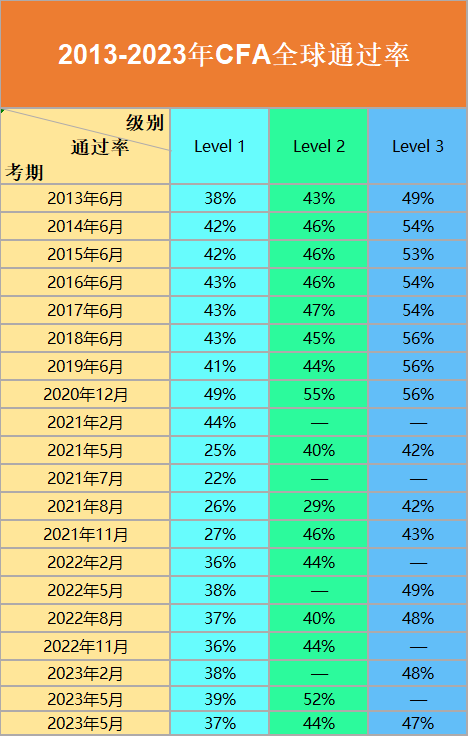

各位考生,CFA备考已经开始,为了方便各位考生能更加系统地掌握考试大纲的重点知识,帮助大家充分备考,体验实战,高顿网校开通了全免费的CFA题库(包括精题真题和全真模考系统),题库里附有详细的答案解析,学员可以通过多种题型加强练习,通过针对性地训练与模考,对学习过程进行全面总结。

财经视野

财经视野

发布时间:2014-08-21

发布时间:2014-08-21

复制本文链接

复制本文链接 模拟题库

模拟题库

649

649