后者的意思是,每个投资策略,都会在突破特定的资金规模上限,面临收益率急剧下降的窘境。一个全球知名的例子是,1995年,耶鲁大学的一位教授公布了一项关于量化投资的重要研究成果。1个月后,这个在过去40年内行之有效的市场规律——失效了。

可以肯定的是,能够从惨烈的市场竞争脱颖而出的期货对冲基金,其投资思想的精华均归结于一点——如何控制投资风险。

按照国外的划分方法,对冲基金的投资类型可以划成十余个大类,几十个子类。但如果以国内的操作风格区分,目前场内的对冲基金,总体操作思路只有两类,一类是,专攻阿尔法收益的,简称阿尔法类基金。另一类,则是以各种手段进行类似高频操作、或统计套利、或趋势操作的投资风格。近似高频类型。

当然,无论是阿尔法还是高频操作风格,两者的操作和思路也时有想通之处。在一些参与其中的资深基金经理看来,上述两类风格的差异主要在于时间,即交易频率在2周以上的可以划作阿尔法,而2周以内,甚至更短的则划分为准高频。

当然基金经理构建股票组合的方式是多种多样的,这就是各家的“巧妙不同”。

但上述的核心只有一点,让各自的收益率曲线能够更稳定,让净值的回撤能够更少。投资者的期望可以更加稳定。

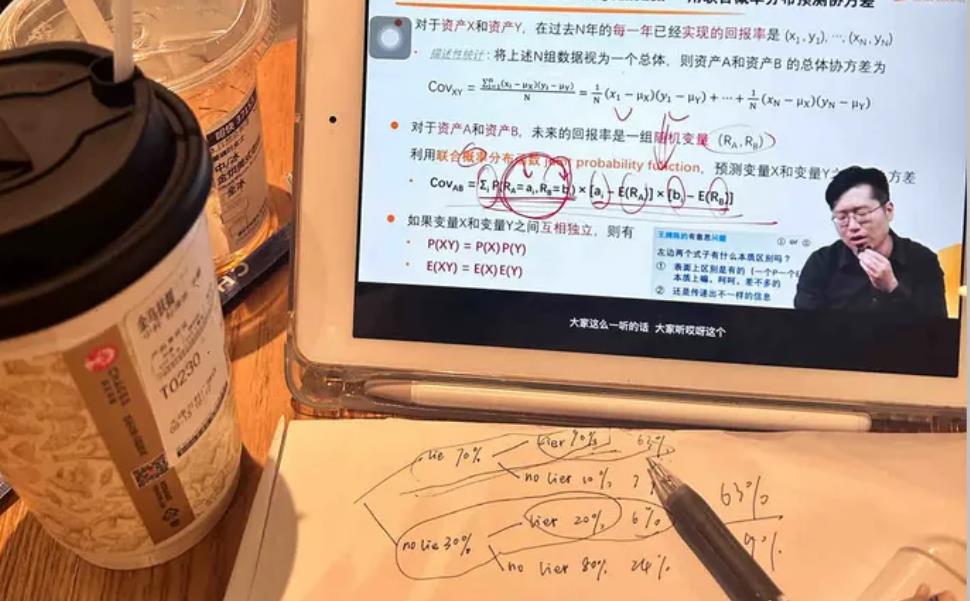

除了学术背景外,量化工具和数学思想在海外阿尔法基金里被广泛使用,其运用水平明显胜于国内。而规模也是他的一个强项。与海外高频机构平均不超过50亿美元规模相比(大奖章基金是个例外),量化选股基金通常可以达到惊人的数千亿美元。其中由伊利诺斯、哈佛和芝加哥三所大学教授组成的LSV基金公司,规模可以达到900亿美元,也就是近6000亿人民币。

因此,对于交易层面的关注度是空前的。如何隔离市场情绪,控制风险、增大交易深度和资金容量是每个大型阿尔法基金必然关注的话题。朱雀投资在一次论坛中就曾提到,他们将一天的交易时间划分成240分钟,以算法交易来替代人工,取得了非常好的效果。

当然,侧面的一些信息显示,上述公司之所以能够达到很高的水平,源于以下几个特征:先进,内部的策略确实比较独到,有较好的持续性和资金容量;第二,内部的风控非常严格,而且有很好的主观和量化的风控结合经验;第三,良好的策略扩张战略。

所谓持续扩展查略,可以简单的形容为“吃着锅里的,看着盆里的。”

言及于此,可以发现,其实无论是对冲策略,还是过去的单边多头战术,要想持续站在市场潮头都并不容易。而一旦站在潮头,市场则会给予难得的褒奖。

延伸阅读推荐:

金融证书

金融证书

发布时间:2023-07-14

发布时间:2023-07-14

复制本文链接

复制本文链接 模拟题库

模拟题库

26568

26568

>

>